從歷史的結果論來看,台股若出現高檔爆量長黑K棒,有50%機率是「換手量」未來指數仍會創新高,有50%機率是「倒貨量」,未來指數將出現反轉向下,至於是會往上?還是往下?重點還是得回歸到當時的客觀環境,才能決定未來行情的動向。

談到整體客觀環境,突破歷史新高、甚至短暫來到1萬3的台股還能持續走升多少點?目前各方的見解就不一了,有人認為會來到1萬5,也有人樂觀看到2萬點,但不管未來如何會發展?現階段的台股,走在「多頭格局」的架構中,確實是相當明確。

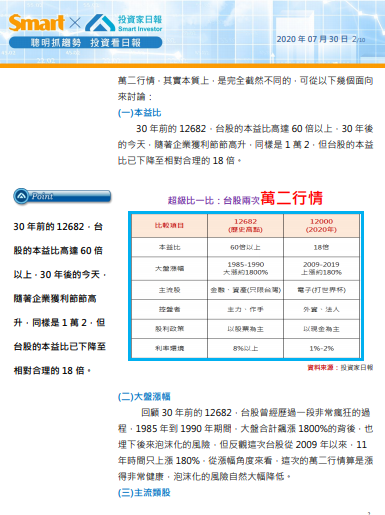

至於來到萬二的台股,還適合進場投資嗎?慶龍發現許多投資人之所以會有這樣的疑惑,或許與當年台股來到12,682後,快速崩盤到2,550點的慘痛歷史有關,然而,比較這兩次台股的萬二行情,其實本質上,是完全截然不同的,可從以下幾個面向來討論:

(一)本益比

30年前的12682,台股的本益比高達60倍以上,30年後的今天,隨著企業獲利節節高升,同樣是1萬2,但台股的本益比已下降至相對合理的18倍。

(二)大盤漲幅

回顧30年前的12682,台股曾經歷過一段非常瘋狂的過程,1985年到1990年期間,大盤合計飆漲1800%的背後,也埋下後來泡沫化的風險,但反觀這次台股從2009年以來,11年時間只上漲180%,從漲幅角度來看,這次的萬二行情算是漲得非常健康,泡沫化的風險自然大幅降低。

(三)主流類股

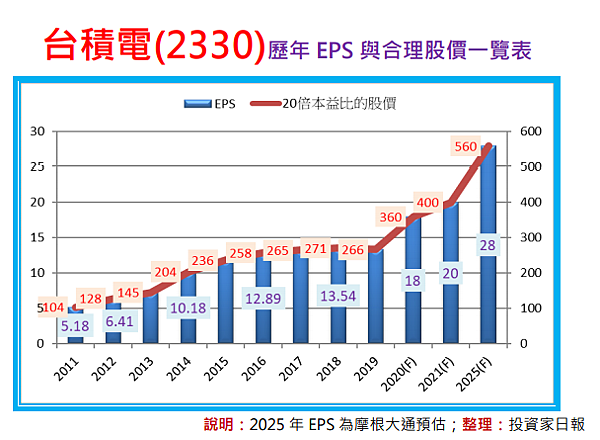

30年前的12682,主流股是只限台灣市場的金融股與資產股,例如國泰人壽、三商銀等,但30年後的萬二,主流股已晉升到產業實力足以主宰全世界的電子股,例如台積電(2330)、大立光(3008)等,其中佔台股權重超過23%的台積電,未來3年營運萬里無雲,外資目標價普遍認同到500元以上的看法,更是足以支撐台股走升的一大力量。

(四)控盤者

30年前的12682,控盤者是投機氣息濃厚的主力與炒手,但30年後的萬二,控盤者已轉向更注重投資價值、追求穩定獲利的外資、法人、壽險公司、與政府退休基金等專業機構。

(五)股利政策

30年前的12682,當時股利政策以股票股利為主,上市櫃公司大量印股票換現金的作法,不僅造成股本過度膨脹,稀釋獲利,更容易造成籌碼混亂,30年後的萬二,發放現金股利為主的股利政策,自然容易吸引長線投資人的買盤。

(六)外在利率環境。

30年前的12682,當時利率環境動輒8%起跳,市場存在許多高報酬率的投資機會,股市不是唯一且最好的選擇,資金容易從股市撤出;30年後的今天,外在利率環境掉到只剩下1%到2%,在其他商品幾乎無利可圖下,大量資金開始湧向股市,成為最佳的出海口。

(七)資金回流環境。

30年前的台灣,雖然錢淹腳目,但卻開啟了資金外流的序曲,不僅大批企業赴中國大陸投資、投資人開始進行海外資產的配置也成一大趨勢,然而,30年後的2020年,在天時(新冠肺炎)地利(中美貿易戰)人和(全球半導體重鎮)都有利的條件下,大舉資金開始回流台灣投資。

根據經濟部投資臺灣事務所的最新統計,目前投資台灣的三大方案通過廠商家數已達577家,合計總金額已來到1兆632億元,包括台商回台投資,金額達7795億元,根留台灣投資,金額達1575億元,中小企業投資,金額達1261億元,除了預計可帶動8.8萬個就業機會之外,未來三年的總投資金額,可望進一步上看到1.5兆元新台幣,預計2020年落實金額為3200億元。

本文From《投資家日報》2020年7/30

【日報預覽圖】:

財報魔法師

孫慶龍

-

演講或合作事宜

daniel@sie.com.tw -

飆股基因Line

@smartapp -

投資家日報Line

@smart888